Blog

10 avril 2023

Les banques européennes ont besoin de solides capacités de gestion pour assurer le bien-être financier de leurs clients

Cette année restera probablement dans les mémoires comme celle qui aura connu la plus forte baisse des revenus des ménages jamais enregistrée. En ces temps difficiles, les banques doivent agir avec détermination et faire tout ce qui est en leur pouvoir pour aider leurs clients à surmonter la crise et à améliorer leur bien-être financier.

Le bien-être financier est un état dans lequel une personne peut pleinement faire face à ses obligations financières actuelles et courantes, se sentir en sécurité concernant son avenir financier et faire des choix qui lui permettent de profiter de la vie – et c’est une énorme opportunité pour les banques de gagner la confiance de leurs clients, de les fidéliser et d’améliorer leurs performances commerciales.

Une étude menée conjointement par Forrester et Personetics auprès de 344 directeurs et décideurs de banques européennes a montré que 73 % des banques européennes proposent déjà des outils numériques de gestion de l’argent pour aider leurs clients à gérer leurs finances, ce qu’elles considèrent comme une opportunité d’accroître l’engagement, la fidélisation et les revenus des clients en améliorant leur sentiment de bien-être financier.

Mais, en réalité, selon 77 % des participants, seulement la moitié de leurs clients utilisent activement ces solutions.

Que peuvent donc faire les banques pour combler ce fossé et surmonter les difficultés qu’elles rencontrent dans l’utilisation et l’analyse de rentabilité des outils de gestion de l’argent pour le bien-être financier ? J’ai discuté de cette question lors d’un webinaire avec Aurelie L’Hostis, analyste principale chez Forrester.

Comment les banques peuvent-elles améliorer les résultats de leurs clients et de leurs activités en utilisant des outils de gestion financière avancés ?

Comme l’explique Aurélie, les banques sont confrontées à plusieurs défis dans la mise en œuvre de leurs stratégies de bien-être financier. Parmi ces freins figurent notamment le soutien de la direction, l’alignement organisationnel, l’accès à des données et des informations de qualité et le manque de stratégie d’investissement clairement définie dans le domaine technologique. Aurélie propose trois choses pour surmonter ces défis et améliorer les résultats pour le client et l’entreprise.

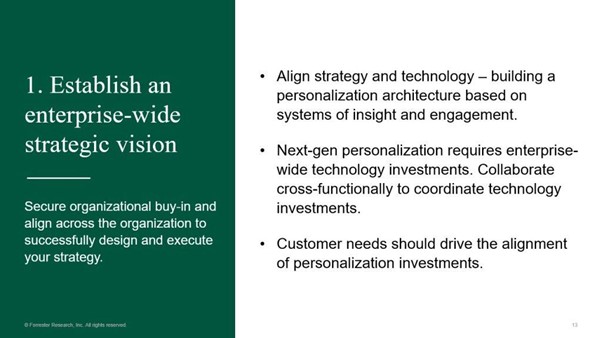

- Établir une vision stratégique à l’échelle de l’entreprise

Commencez par vous assurer de l’adhésion de l’ensemble de l’organisation, afin de concevoir et d’exécuter votre stratégie avec succès. Collaborez de manière transversale pour coordonner les investissements technologiques à l’échelle de l’entreprise, en gardant toujours à l’esprit les besoins des clients afin d’aligner les investissements en matière de personnalisation.

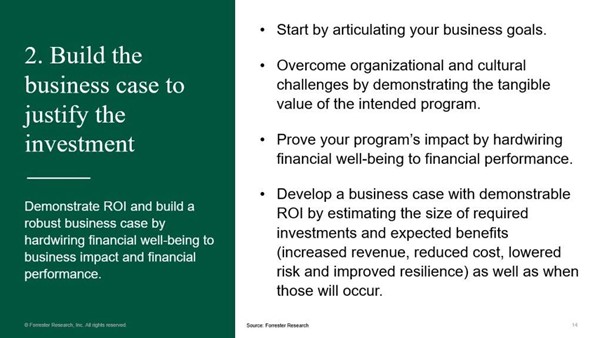

- Élaborer une analyse de rentabilité pour justifier un investissement

Ensuite, il s’agit de démontrer le retour sur investissement et de monter un dossier solide en faisant un lien entre le bien-être financier et l’impact sur l’entreprise et les performances financières. Après avoir articulé vos objectifs commerciaux, vous pouvez passer à la démonstration de la valeur tangible de votre programme. Vous serez en mesure de démontrer le retour sur investissement en estimant le montant des investissements nécessaires et les bénéfices attendus (augmentation des recettes, réduction des coûts, diminution des risques et amélioration de la résilience), ainsi qu’en fixant un calendrier pour l’obtention de ces résultats.

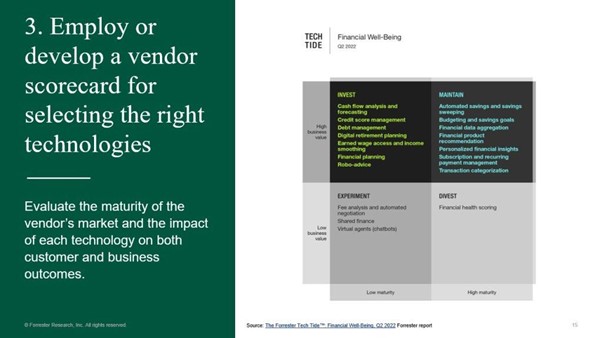

- Utiliser un tableau de bord des fournisseurs pour sélectionner les bonnes technologies

Lors du choix des fournisseurs, deux facteurs doivent être pris en compte pour vous aider à sélectionner les bonnes technologies pour votre entreprise.

- Valeur commerciale – Quel est l’impact de la technologie sur les résultats des clients et de l’entreprise ? Les fournisseurs ont-ils fait leurs preuves ? Peuvent-ils présenter des études de cas pour prouver la valeur quantitative qu’ils ont été en mesure d’apporter à leurs clients ? Quel type de retour sur investissement cette technologie offrirait-elle à votre banque ?

- Maturité de la technologie – Depuis combien de temps le fournisseur est-il sur le marché ? Quel est son taux de pénétration ? Quel est son potentiel de croissance ?