January 15, 2018

En 2018, un nombre croissant de banques offriront des systèmes d’épargne automatisés alimentés par l’IA afin d’attirer la génération Y

Business Insider Intelligence identifie la gestion digitale intelligente des finances personnelles comme étant l’outil de prédilection des banques cherchant à séduire leurs jeunes clients

NEW YORK, January 15, 2018

Selon les prévisions du Business Insider Intelligence pour 2018, les fonctionnalités de la gestion digitale intelligente des finances personnelles telles que l’épargne automatisée ou le contrôle des dépenses deviendront les arguments de poids des banques cherchant à attirer les clients de la génération Y.

Le risque que la jeune clientèle se tourne vers des prestataires de services financiers alternatifs est un moteur important dans l’adoption par les banques de nouveaux outils et services visant à servir et intéresser une génération technologiquement avancée. Comme le révèle une analyse de BI Intelligence réalisée en 2017, 53 % des adultes de la génération Y seraient plus enclins à faire confiance aux géants de la technologie tels que Apple, Amazon, Facebook, Google, ou Microsoft plutôt qu’aux banques quand il s’agit de leurs services financiers. BI Intelligence estime que dans les années à venir, les principales banques riposteront en déployant des fonctionnalités en déployant des fonctionnalités de gestion digitale intelligente des finances personnelles qui satisferont les besoins de tenue de budget et le goût pour la technologie de cette génération.

Toujours selon Business Insider Intelligence, l’épargne automatisée sera proposée par un plus grand nombre de banques dès 2018 afin d’inciter leurs clients à de meilleurs reflexes financiers et de les fidéliser. Ces banques suivront l’exemple des institutions financières ayant déjà déployé de tels services en 2017.

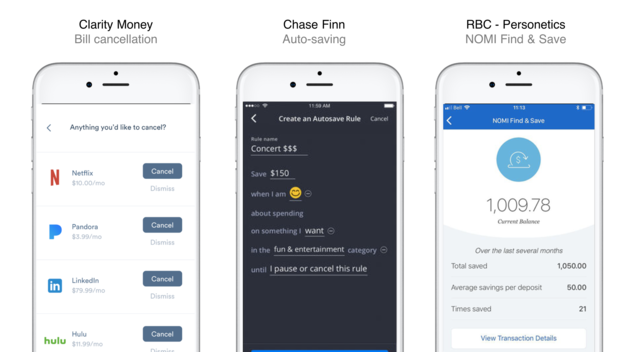

Parmi les exemples présentés par Business Insider Intelligence, on retrouve des services tels que Finn de la banque Chase, qui facilite le processus d’épargne en laissant les utilisateurs décider de leurs objectifs et transfère automatiquement une certaine somme d’argent à intervalles réguliers.

Royal Bank of Canada, qui utilise la plateforme Personetics Cognitive Banking, a lancé NOMI Find & Save™, un service d’épargne automatisée qui aide les clients à booster leur épargne. S’appuyant sur l’analyse prédictive des comportements individuels et les habitudes de dépenses, il offre aux clients un moyen simple de maximiser leur épargne, tout en garantissant la disponibilité de fonds suffisants pour couvrir les dépenses à venir.

« La génération Y veut épargner et investir, mais a besoin d’une manière simple pour se lancer et garder le cap », a déclaré David Sosna, PDG et co-fondateur de Personetics. « Les banques ont l’occasion de répondre à ce besoin à l’aide d’outils et de services alimentés par l’IA et intégrés dans l’expérience bancaire au quotidien Elles aident ainsi leurs clients à épargner plus, à construire des plans d’investissements, et à atteindre leurs objectifs financiers. »

À propos de Personetics

L’IA Brain financier de Personetics est utilisé par les plus importantes institutions financières au monde avec pour objectif de transformer les services bancaires courants en interactions personnalisées qui aident le client à prendre le contrôle de ses finances et à atteindre ses objectifs financiers.

Grâce à une combinaison unique de capacités cognitives avancées et d’intelligence financière intégrées, les solutions de Personetics font qu’aujourd’hui les services bancaires alimentés par l’IA deviennent une réalité pour plus de 35 millions de clients. Elles fournissent des conseils personnalisés en temps réel, des décisions financières automatisées, et une gestion des finances personnelles simplifiée.

Dirigée par une équipe d’entrepreneurs Fintech chevronnés, Personetics a été nommé Gartner Cool Vendor, l’une des 10 meilleures entreprises Fintech par le cabinet KPMG, et l’une des 10 entreprises à surveiller par la revue American Banker.

Pour tout complément d’information, veuillez consulter le site https://personetics.com.

Want To See How Cognitive Banking and AI Can Transform Customer Engagement?

Request a Demo Now

Latest Posts

Meet Personetics at North America Banking & Fintech Events in 2026

Meet Personetics at LATAM Banking & Fintech Events in 2026

Meet Personetics at APAC Banking & Fintech Events in 2026

How to Monetize AI While Building Trust

Cognitive Banking, Primacy, and the New AI Playbook for Banks: Insights from Money 20/20

How to Prevent Churn & Grow Wallet Share: Bank Primacy Playbook