February 20, 2020

Découvrir l’Impact Financier et le ROI de l’Engagement Client

Les banques reconnaissent de plus en plus l’importance de l’engagement client – en proposant une expérience digitale hautement personnalisée qui aide leurs clients à améliorer leur gestion financière quotidienne – dans le cadre de leurs stratégies marketing. Mais que signifie réellement « engagement client » ? Pourquoi est-ce si important ? Et comment cela peut-il générer un ROI significatif ?

Examinons un instant la différence entre des amis et des connaissances. Les connaissances sont généralement des gens que vous appelez si vous avez une question ou une demande simple, mais la relation s’arrête là. Les amis, d’un autre côté, sont des gens avec qui vous entretenez des relations profondes et authentiques. Ils s’intéressent à votre vie, prennent le temps d’apprendre à vous connaître et vous offrent des conseils – ils essaient de vous aider et de vous guider au maximum de leurs possibilités.

Toutefois, de nombreuses banques, compagnies et entreprises agissent malheureusement davantage comme des connaissances, essayant passivement de résoudre les problèmes de leurs clients, mais échouant à offrir des informations qualitatives sur leurs modes de pensées, leur état d’esprit ou leurs schémas comportementaux. Bien qu’elles soient en mesure d’aider le client à résoudre ses problèmes de façon réactive, elles sont dans l’incapacité d’offrir de façon proactive la bonne information ou le conseil adéquat, au moment exact où le client en a besoin. Elles sont donc, au final, dans l’impossibilité d’anticiper les besoins de leurs clients avant que ceux-ci ne deviennent des problèmes.

Dans le domaine bancaire, un vrai engagement client – une « amitié » – est vital. Les banques doivent comprendre leurs clients à un niveau personnel et proposer des recommandations proactives et personnalisées, basées sur des données. En effet, c’est seulement une fois que les clients percevront les banques comme des « amies » fiables et sincèrement prêtes à les aider qu’ils s’ouvriront davantage et se montreront plus enclins à recevoir des conseils sur des questions qui impacteront profondément leur futur financier.

Comment l’Engagement Client Impacte-t-il la Rentabilité ?

Même si l’engagement client et la personnalisation sont des concepts formidables en théorie, vous vous demandez peut-être comment, dans les faits, ils contribuent à augmenter le ROI de votre banque et son résultat financier.

Constellation Research a constaté que les compagnies qui améliorent l’engagement peuvent augmenter leurs ventes croisées de 22%, leurs ventes incitatives de 38% et l’ordre de grandeur des commandes de 5 à 85%.

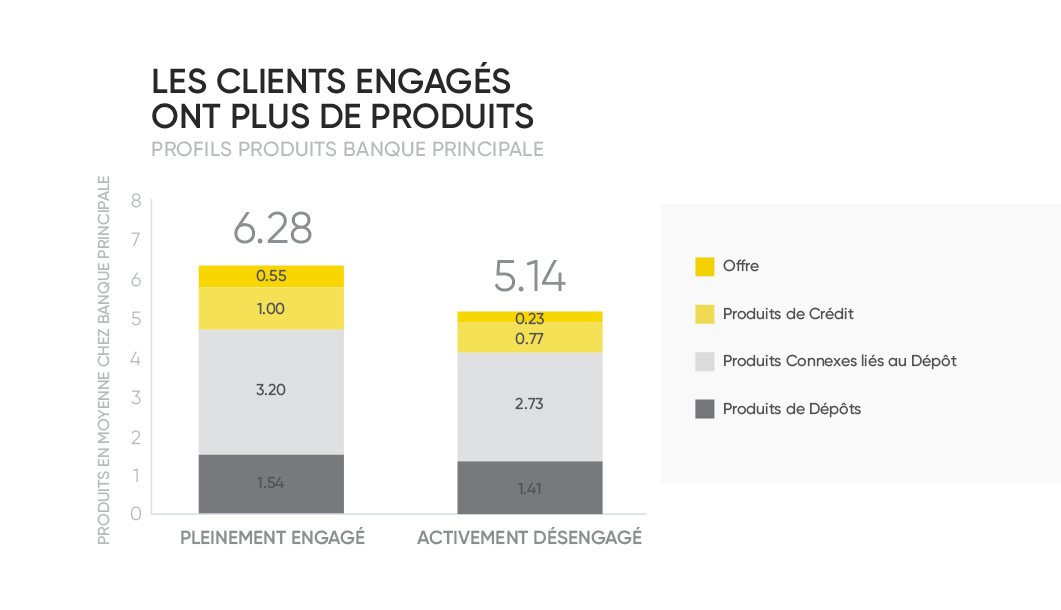

De plus, un rapport de recherche Gallup a également mis en lumière que l’engagement client augmente les revenus, les parts de portefeuille et le taux de pénétration produit. D’après ce rapport, les clients pleinement engagés apportent 402$ de revenus supplémentaires par an à leur banque principale, 14% de parts de portefeuille en investissement en plus et 10% de parts de portefeuille en liquidités en plus. Les clients pleinement engagés ont en moyenne 1,14 catégories de produits en plus chez leur banque principale que les clients « activement désengagés ».

En particulier, les produits liés aux dépôts sont passés de 2,73 à 3,20, soit une augmentation de 17%.

L’engagement implique également une relation continue avec les clients. Même avec un engagement personnalisé et proactif, les banques doivent, pour obtenir un engagement durable, aller au-delà des recommandations individuelles, vers une approche combinant de façon idéale recommandations, alertes, conseils et automatisation. C’est ainsi que les banques emmèneront leurs clients sur la route du bien-être financier, tout en améliorant leurs propres résultats.

Par exemple, les programmes de dépôt automatisé analysent les dépenses mensuelles des utilisateurs (comme le montant mensuel dépensé pour la nourriture, les vêtements ou le voyage) et prédisent les dépenses futures (comme une somme à épargner pour l’université ou un acompte à payer pour un domicile). Ce faisant, les banques sont en mesure d’identifier les fonds qui peuvent être déplacés des comptes courants vers les comptes épargne.

En assistant les clients de façon proactive dans le transfert sans effort de leur argent vers leur compte épargne, ces derniers peuvent amasser des sommes considérables d’argent qui n’auraient autrement pas été épargnées, tandis que les banques peuvent améliorer leur ROI grâce à l’augmentation des dépôts.

Il existe également des programmes automatisés de réduction des dettes ou d’investissements. Les programmes de réduction automatisée des dettes analysent par exemple la situation financière du client afin de trouver des fonds disponibles qui peuvent être utilisés pour solder un prêt existant – soit de façon automatique, soit en suggérant des leviers d’action au client. Lorsque les clients font confiance à leurs banques, ils sont plus susceptibles d’interagir avec elles. En conséquence de quoi, les banques voient une hausse de leur ROI via une augmentation de l’adoption produit.

Redéfinir l’Expérience Bancaire

Avec l’augmentation de l’utilisation des technologies digitales, les banques ont aujourd’hui une opportunité sans précédent de redéfinir l’expérience bancaire et de donner un nouveau sens à la relation banque – client – aussi bien en termes de rétention que d’attraction de nouveaux clients.

Alors que les plus grandes institutions financières à travers le monde implémentent déjà un certain niveau de catégorisation des données financières et d’enrichissement des transactions afin d’aider leurs clients à mieux comprendre leurs finances, améliorer l’expérience client ne suffit plus. Pour continuer à jouer dans la cour des grands, les banques doivent également implémenter de nouvelles technologies innovantes.

En utilisant l’intelligence artificielle, l’apprentissage automatique et l’analyse prédictive, les solutions commerciales de Personetics permettent aux banques de se positionner au centre du parcours financier de leurs clients, de comprendre leurs besoins de façon personnalisée, tout en améliorant leurs propres résultats et ROIs.

Pour plus d’informations sur la façon d’optimiser vos investissements et d’augmenter le résultat financier de votre banque, inscrivez-vous à notre webinaire Mercredi 26 Février 2020, à 12h00 EST / 18h00 CET.

Want to explore how your bank can harness the power of AI to engage and serve customers? Request a demo now

Latest Posts

The AI Implementation Reality Check

Why Asia Pacific Pacific Banks Must Lean into Cognitive Banking: A Conversation with Dr. Dennis Khoo

Explore our Spring Release Highlights – From Integrated Marketing Offers, to Custom Trackers, and AI Innovation