January 15, 2018

En 2018, habrá más bancos que ofrezcan ahorros automatizados con IA para atraer a los mileniales

Business Insider Intelligence identifica la administración inteligente digital del dinero como herramienta bancaria elegida para atraer a los clientes jóvenes

NUEVA YORK, January 15, 2018

La gestión digital del dinero cuenta con funcionalidades como ahorros automatizados y controles de gasto que se convertirán en una herramienta bancaria de elección para atraer a los mileniales, según las predicciones de Business Insider Intelligence para 2018.

La amenaza de los clientes jóvenes pasándose a proveedores de servicios financieros alternativos es un gran incentivo para la adopción de nuevas herramientas y servicios por parte de los bancos para atraer y dar servicios a la generación tecnológica. En el 2017, un estudio de BI Intelligence reveló que el 53% de los mileniales confiaría en un gigante tecnológico como Apple, Amazon, Facebook, Google o Microsoft más que en una institución financiera. En el año venidero, BI Intelligence predice que los principales bancos lucharán la tendencia desplegando herramientas de gestión digital de dinero que son atractivas para el apetito de la generación tecnológica y sus necesidades presupuestarias.

Según Business Insider Intelligence, los ahorros automatizados son una característica que cada vez más bancos añadirán en el año 2018 para desarrollar hábitos financieros positivos entre los clientes y conseguir su lealtad. Estos bancos seguirán el liderazgo de las instituciones financieras que ya han desplegado estos servicios en el 2017.

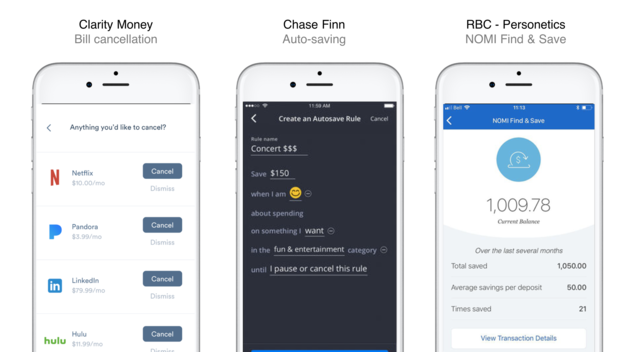

Entre los ejemplos destacados por Business Insider Intelligence están servicios como Finn de Chase, que facilita el proceso de ahorro, al permitir que los usuarios establezcan objetivos y automáticamente tomen ciertas cantidades de dinero en intervalos especificados.

Utilizando la plataforma Personetics Cognitive Banking, RBC ha lanzado NOMI Find & Save™, un servicio de ahorro automatizado que ayuda a los clientes a promover sus ahorros. Basándose en la analítica predictiva de la conducta individual y de sus patrones de gasto, proporciona a los clientes una forma fácil de maximizar los ahorros, al mismo tiempo asegura que están disponibles fondos suficientes para cubrir los gastos futuros.

“Los “millennials” quieren ahorrar e invertir, pero necesitan una forma sencilla de empezar y seguir en el buen camino”, indicó David Sosna, cofundador y consejero delegado de Personetics. “Existe una oportunidad para que los bancos satisfagan esta necesidad con herramientas y servicios impulsadas por IA (Inteligencia Artificial), integrados en la experiencia bancaria del día a día y ayuden a los clientes a ahorrar más, construir fondos de inversión y alcanzar sus objetivos financieros”.

Acerca de Personetics

Personetics Cognitive Banking Brain, es la inteligencia artificial bancaria, utilizada por las principales instituciones financieras del mundo para transformar la banca del día a día en interacciones personalizadas que ayudan a los consumidores a tomar el control de sus finanzas y llegar a sus objetivos financieros.

Contando con una combinación única de inteligencia financiera integrada y capacidades cognitivas avanzadas, las soluciones de Personetics hacen de la banca que utiliza la IA una realidad para más de 35 millones de clientes hoy en día – proporcionando dirección personalizada en tiempo real, decisiones financieras automatizadas y sencillez en la gestión del dinero.

Liderado por medio de un equipo de experimentados emprendedores en Fintech que cuentan con un trayectoria destacada, Personetics ha sido nombrado Gartner Cool Vendor, una Top Ten FinTech Company según KPMG y una Top Ten Company to Watch según American Banker.

Si desea más información visite la página web https://personetics.com.

Want to explore how your bank can harness the power of AI to engage and serve customers? Request a demo now

Latest Posts

The AI Implementation Reality Check

Why Asia Pacific Pacific Banks Must Lean into Cognitive Banking: A Conversation with Dr. Dennis Khoo

Explore our Spring Release Highlights – From Integrated Marketing Offers, to Custom Trackers, and AI Innovation